It seems we can’t find what you’re looking for. Perhaps searching can help.

Sign Up for newsletter!

Subscribe to get the latest eBook!

Hotline

Theo Juniper Research có tựa đề “Mua trước Trả sau: Khuôn khổ quy định, Bảng xếp hạng các đối thủ cạnh tranh & Dự báo thị trường 2022-2027”, số lượng người dùng mua trước Trả sau (Buy now Pay later) trên toàn cầu sẽ vượt qua con số 900 triệu vào năm 2027. Tại Việt Nam, thanh toán Mua trước Trả sau dự kiến sẽ tăng trưởng 126,4% hàng năm, đạt 1123,9 triệu USD vào năm 2022.

Mua trước Trả sau (BNPL) là một loại hình tài chính ngắn hạn cho phép người tiêu dùng mua hàng ngay lập tức, thanh toán vào một ngày trong tương lai mà thường không tính lãi suất.

Trong BNPL, tiền mua hàng sẽ được tổ chức công nghệ tài chính (Fintech) BNPL thanh toán trực tiếp cho người bán hàng và khách hàng sẽ hoàn trả dần số tiền này cho các tổ chức này theo từng chu kỳ, thường kéo dài trong vòng một đến vài tháng.

Khi sử dụng BNPL, khách hàng có thể thanh toán bằng chuyển khoản hoặc được khấu trừ tự động từ thẻ ghi nợ, tài khoản ngân hàng hoặc thẻ tín dụng. Các chương trình BNPL không hoàn toàn giống nhau vì mỗi công ty có các điều khoản và điều kiện riêng, nhưng cách thức hoạt động sẽ gần giống với vay trả góp qua thẻ tín dụng, tuy nhiên BNPL được đánh giá đơn giản hơn nhiều, thêm nữa BNPL hoàn toàn không tính lãi suất mà chỉ có phí phạt do trả chậm được tính theo % giá trị sản phẩm/ dịch vụ.

Với mô hình BNPL, người tiêu dùng được mua hàng ngay lập tức dù chưa có khả năng tài chính để thanh toán toàn bộ chi phí mua sắm. Khoản thanh toán này được chia ra các kỳ thanh toán ngắn hơn, tương ứng với số tiền phải trả nhỏ hơn, giảm áp lực tài chính cho người tiêu dùng.

Đồng thời, BNPL không phát sinh chi phí thường niên hay phí ẩn, thủ tục đăng ký đơn giản và nhanh chóng, trung bình khoảng dưới 15 phút. Nhìn chung, các công ty BNPL chỉ yêu cầu khách hàng đủ 18 tuổi và là chủ sở hữu của thẻ ngân hàng nhưng không quy định về hạn mức thu nhập cá nhân.

Nhưng BNPL có hạn mức tiêu dùng thường không cao, tối đa 20 – 30 triệu để đáp ứng nhu cầu mua sắm các mặt hàng như thời trang, mỹ phẩm, điện thoại, laptop, linh kiện điện tử, v.v. Nếu không biết cách kiểm soát chi tiêu, người tiêu dùng sẽ rất dễ mua sắm quá đà do không cần phải trả ngay số tiền khi thanh toán, dẫn đến thanh toán chậm các kỳ đến hạn và bị đội thêm phí phạt.

Việc hợp tác với các tổ chức BNPL để tung ra các chương trình BNPL với lãi suất 0% sẽ giúp các doanh nghiệp thu hút thêm nhiều khách hàng mà không tốn quá nhiều chi phí marketing. Với hình thức này, doanh nghiệp có thể kích thích khách hàng đưa ra quyết định mua sắm nhanh hơn mà không cần suy nghĩ nhiều tới tài chính, từ đó, giúp doanh thu tăng lên đáng kể. Hơn hết, thay vì giảm giá, hay tặng kèm quà tặng, thì việc có thể thanh toán tiền từ từ, không quá gấp và không bị tính lãi sẽ đánh trúng tâm lý và nhu cầu của khách hàng.

Tuy nhiên, còn nhiều doanh nghiệp vẫn cân nhắc việc triển khai hình thức BNPL vì lo ngại rằng không kiểm soát được số nợ của từng khách hàng. Ngoài ra, mô hình tiềm năng này còn quá mới mẻ với thị trường Việt Nam nên chưa có nhiều nhà cung cách dịch vụ thanh toán BNPL, cũng như khan hiếm đơn vị phát triển website thương mại điện tử có kinh nghiệm xây dựng được chức năng này hiệu quả.

Mô hình BNPL đang tạo ra một cuộc cách mạng trong lĩnh vực tín dụng tiêu dùng trên toàn cầu, nhưng có nhiều người vẫn đang hiểu nhầm giữa BNPL với trả góp qua thẻ tín dụng của ngân hàng.

Vậy điểm khác biệt giữa Mua trước Trả sau với Thẻ tín dụng là gì?

Hình thức | Mua trước Trả sau | Trả góp qua thẻ tín dụng |

| Đơn vị chấp nhận thanh toán | Nhà bán hàng cho phép hình thức thanh toán BNPL | Ngân hàng phát hành thẻ tín dụng |

| Quy trình đăng ký | Đăng kí nhanh gọn, hoàn toàn online | Thủ tục cần nhiều giấy tờ |

| Thời gian | 1 phút đến 3 phút | Phải chờ đợi kiểm duyệt, có thể lên đến vài ngày, thậm chí vài tuần |

| Hạn mức tín dụng | Phụ thuộc hồ sơ người mua | Phụ thuộc hồ sơ người mua |

| Phí duy trì thẻ | Hoàn toàn miễn phí | Trung bình 299.000 VNĐ/năm |

| Phí đăng kí | Hoàn toàn miễn phí | Trung bình 50.000 VNĐ/thẻ |

| Phí chuyển đổi trả góp | Hoàn toàn miễn phí | Trung bình 200.000 VNĐ/giao dịch, hoặc tính theo phần trăm giá trị giao dịch |

Bảng so sánh Mua trước Trả sau với Trả góp bằng thẻ tín dụng

Mặc dù đi sau thế giới một nhịp nhưng mô hình BNPL tại Việt Nam dự báo sẽ bùng nổ do thị trường rơi đúng vào thời điểm thuận lợi, đó là ảnh hưởng của đại dịch Covid-19 đã khiến xu hướng mua sắm online và thương mại điện tử phát triển mạnh mẽ. Ngoài ra, hình thức BNPL đáp ứng đúng khẩu vị của Gen Z hơn là tín dụng thẻ truyền thống.

Hai trong bốn sàn thương mại điện tử lớn nhất Việt Nam đều đã bắt đầu triển khai BNPL, khẳng định tiềm năng to lớn của mô hình này với thị trường mua sắm trực tuyến.

Năm 2020, Sendo là đơn vị tiên phong trong thương mại điện tử khi triển khai BNPL từ rất sớm bằng cách hợp tác với đơn vị giải pháp tài chính Atome cung cấp dịch vụ Mua trước Trả sau. Với BNPL, Sendo mong muốn khách hàng dễ dàng hơn trong việc mua sắm mà không lo ngại vè vấn đề tài chính như thẻ tín dụng do tỷ lệ % tăng theo thời gian khi thanh toán chậm trong thời gian dài.

Từ đầu năm 2022, Tiki đã hợp tác với 2 nhà cung cấp dịch vụ tài chính là Home Credit và Lotte Finance để ra mắt dự án ‘’Mua trước Trả sau – Buy now Pay later’’ nhằm bổ sung giải pháp thanh toán thông minh ngay trên ứng dụng Tiki, đồng thời giúp khách hàng làm chủ tài chính cá nhân khi mua sắm trực tuyến, giúp hoàn thiện hơn nữa trải nghiệm thương mại điện tử của người tiêu dùng.

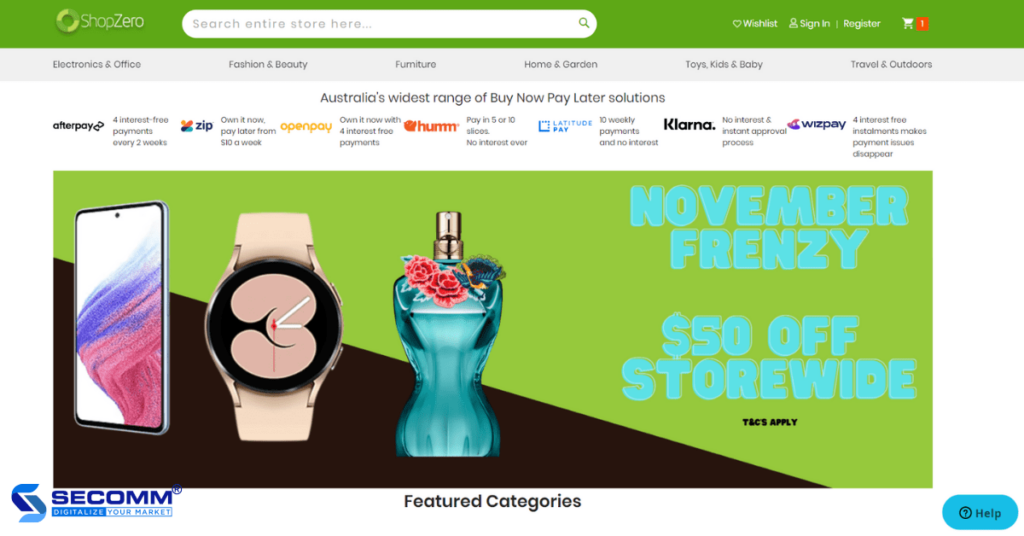

Laybyland được thành lập vào năm 2012 tại Úc với 2 mô hình kinh doanh thương mại điện tử chủ chốt là Thanh toán trước Nhận hàng sau (Laybyland) và Mua trước Trả sau (Shopzero). Trong suốt 10 năm hoạt động thương mại điện tử tại thị trường Úc, doanh nghiệp đã đánh dấu sự phát triển ngoạn mục, từ +10000 sản phẩm trên 2 website ban đầu đã phát triển thành +400.000 sản phẩm đang được cung ứng mỗi ngày trên 5 cửa hàng trực tuyến hiện có, bao gồm: Laybyland, Shopzero, Mylayby, Layawayland.

Shopzero của Laybyland đang cung cấp dịch vụ BNPL qua 7 đối tác chính, bao gồm Afterpay, Zip, Openpay, Humm, Latitude, Klarna và Wizpay. Điều đặc biệt là mọi hoạt động và quy trình thanh toán BNPL trên hệ thống đều được Shopzero hoàn toàn kiểm soát và vận hành. Nhờ vào việc tiên phong trong thị trường BNPL mà Shopzero đã gặt hái được nhiều thành công, đặc biệt là trong lĩnh vực thiết bị điện tử, đồ dùng văn phòng, thời trang, mỹ phẩm, nội thất, đồ làm vườn, đồ chơi trẻ em và du lịch.

Có thể thấy rằng, BNPL đang góp phần tạo ra cuộc cách mạng lớn trong thói quen thanh toán của người tiêu dùng, từ một lựa chọn phương thức thanh toán trở thành yếu tố then chốt trong quyết định mua hàng của khách hàng.

Với kinh nghiệm triển khai thương mại điện tử ở nhiều quốc gia, đặc biệt là trong thị trường Mua trước Trả sau, SECOMM thấu hiểu những trở ngại mà doanh nghiệp đang gặp phải khi tìm hiểu cách xây dựng Mua trước Trả sau.

Liên hệ ngay SECOMM để được tư vấn miễn phí giải pháp phát triển hệ thống thương mại điện tử chi tiết!

2

2

12,461

12,461

0

0

1

1Subscribe to get the latest eBook!

Hotline